Il recupero crediti aziende è una delle attività più strategiche per garantire liquidità, continuità operativa e stabilità finanziaria. In un contesto in cui i ritardi nei pagamenti compromettono i flussi di cassa, CFO e responsabili amministrativi devono conoscere come funziona il recupero crediti aziende, quali KPI monitorare e quali best practice adottare per ridurre i tempi di incasso senza danneggiare i rapporti commerciali.

In questa guida analizziamo il processo di recupero crediti aziende, le principali metriche da seguire e le strategie più efficaci per migliorare la gestione finanziaria del business.

Come funziona il processo di recupero crediti aziende

Il processo di recupero crediti aziende si articola in due grandi fasi: stragiudiziale e giudiziale.

La prima è la più rapida e conveniente, perché permette di ottenere risultati senza passare dal tribunale. La seconda, invece, viene attivata solo in caso di mancato accordo o insolvenza grave.

Affidarsi a una società specializzata come Irec consente di gestire l’intero iter in modo trasparente, con strumenti digitali e un approccio etico.

Le principali fasi operative

-

Analisi del credito e scoring del debitore

Raccolta e verifica dei dati finanziari, analisi della solvibilità e valutazione del rischio.

Camera di Commercio – Registro Imprese -

Messa in mora e contatto con il debitore

Comunicazioni formali e tentativi di mediazione personalizzati.

Agenzia delle Entrate – Guida alla riscossione -

Piano di rientro o azione legale

Se il debitore non collabora, si procede con il recupero giudiziale tramite studi legali convenzionati e autorizzati.

Per approfondire le differenze tra approccio legale e stragiudiziale, leggi anche:

Agenzia o avvocato per recupero crediti? Pro e contro con casi reali

Infografica sul processo di recupero crediti aziende: le 4 fasi operative principali.

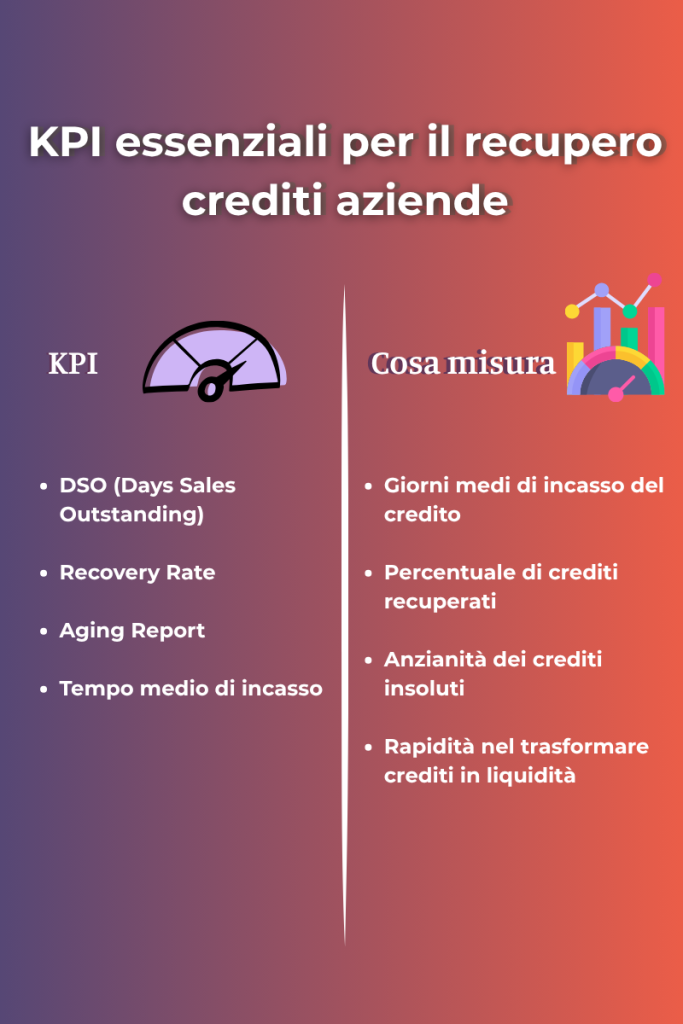

KPI per valutare l’efficacia del recupero crediti aziende

Monitorare le performance del recupero crediti aziende permette di comprendere se la strategia adottata produce risultati concreti e sostenibili.

Ecco i principali KPI (Key Performance Indicators) che ogni CFO e amministratore dovrebbe tenere sotto controllo.

DSO (Days Sales Outstanding)

Misura i giorni medi necessari per incassare un credito.

Un DSO basso indica un ciclo di incasso rapido ed efficiente.

Recovery Rate

Indica la percentuale di crediti effettivamente recuperati rispetto al totale gestito.

Nel recupero crediti aziende, un valore superiore al 70% è considerato ottimale.

Aging Report

Suddivide i crediti per anzianità (0–30, 31–60, 61–90 giorni, ecc.), aiutando a individuare i clienti più a rischio.

Tempo medio di incasso

Mostra la rapidità con cui un’azienda riesce a trasformare i crediti in liquidità disponibile.

Per approfondire le novità normative più recenti sul tema:

Nuova legge recupero crediti: cosa cambia per PMI e professionisti (2024/2025)

Tabella con i principali KPI per monitorare l’efficacia del recupero crediti aziende.

Best practice nel recupero crediti aziendale

Gestire correttamente il recupero crediti significa integrare analisi finanziaria, prevenzione e strategia operativa.

Le aziende di successo adottano un approccio data-driven e digitale per mantenere equilibrio tra efficienza e relazione con il cliente.

Le best practice da applicare:

-

Digitalizzare il processo di recupero crediti con strumenti CRM.

-

Monitorare la solvibilità dei clienti tramite report aggiornati.

-

Affidarsi a società specializzate con procedure trasparenti e conformi al GDPR.

-

Stabilire KPI precisi e revisionarli periodicamente.

-

Formare il personale amministrativo sulla comunicazione negoziale con il debitore.

Per approfondire le diverse tipologie di recupero crediti e i vantaggi del metodo stragiudiziale:

Come funziona il recupero crediti: guida completa per PMI e Partite IVA

Recupero crediti stragiudiziale: la soluzione più rapida per le imprese

Recupero crediti condominio: nuova normativa e prassi operative

Il recupero crediti come leva strategica

Il recupero crediti per le aziende non è solo una procedura contabile: è una leva strategica per la sostenibilità e la crescita aziendale.

Applicando KPI chiari, processi strutturati e affidandosi a partner competenti come Irec, le imprese possono migliorare la gestione dei flussi finanziari, ridurre i tempi d’incasso e rafforzare la propria solidità economica.

Per approfondire il tema della gestione dei crediti deteriorati in ambito bancario e aziendale:

Banca d’Italia – Mercato dei crediti NPL

Per una consulenza approfondita clicca qui